3月26日港交所披露,珍酒李渡通过上市聆讯,并更新了会后资料,这意味着不出意外的话港股将迎来白酒上市公司零的突破,也是近年白酒股上市零的突破。珍酒李渡掌舵人是有“白酒教父”之称的吴向东,公司于2023年1月13日递交招股书,距此次通过港交所聆讯仅两个半月,可谓迅速。

白酒在A股虽然股价表现尚可,但于上市而言却不是那么受欢迎的行业,自2016年金徽酒之后,至今没有新面孔出现。此前,实力更强的郎酒、国台酒业、西凤酒冲击A股IPO都以失败告终,有的还是屡次提交材料。此次珍酒李渡选择香港上市实属无奈,但也算明智之举。

不过,国际资金占比高的港股市场,对中国特有的白酒股能给出怎样的估值?显然还是一道考验。而从招股书披露的数据看,珍酒李渡本身基本面也开始呈现颓势,2022年公司营收、净利润、净资产收益率等指标均大不如前,存货却高达51亿元,几乎与一年营业收入相当,目前20家A股上市白酒平均存货收入比仅有0.46。

据港交所文件,3月26日晚,珍酒李渡集团有限公司通过港交所上市聆讯。

如果不是白酒的资深爱好者,对珍酒李渡这家公司可能会有一点陌生,它实际上2021年才成立,是由四个白酒品牌“组装”而来,包括珍酒、李渡酒、湘窖和开口笑。公司招股书称,“我们是一家致力提供以酱香型为主的高品质白酒产品的中国白酒公司”。根据弗若斯特沙利文的资料,按2021年收入计,珍酒李渡在中国所有白酒公司中排名第14位,市场份额为0.8%。

公司的旗舰品牌便是酱香型的珍酒,定位高端次高端,是四个品牌包里的旗舰。2020年至2022年,珍酒销售收入分别为13.45亿、34.87亿和38.22亿元,对公司营收的贡献度分别达到56%、68.4%和65.3%。李渡酒定位于第二增长引擎,2022年营收8.86亿元,占比15%;湘窖和开口笑两个地方白酒品牌2022年销售占比则约12.2%和5.7%。

珍酒李渡的实控人则是有着“白酒教父”之称的吴向东。公司目前股权结构较为集中,吴向东通过全资持有珍酒控股,拥有公司81.28%的股权,私募股权巨头KKR控制的Zest Holdings持股16.2%,前两大股东合计持股达97.49%。

公开资料显示,1969年出生的吴向东早年就进入了白酒行业,1996年开始学着卖白酒。

1998年,吴向东创立“金六福”品牌,靠着巨资拿下央视广告“标王”,金六福迅速走红。2001年国足冲进世界杯,金六福请来了“神奇教练”米卢代言。到2008年底,金六福营业额已超60亿元,当时仅次于茅台、五粮液,因价格更低廉而成为“国民白酒”。但如今,与同时代的脑白金等类似,靠着营销砸出来的金六福酒早已式微。

从2001年到2009年,吴向东还收购或创建了“广东德庆无比养生酒业”、“云南香格里拉酒业”、“湖南湘窖酒业”、“安徽临水酒业”、“滕州今缘春酒业”、“湖南雁峰酒业”、“黑龙江省玉泉酒业”、“桂林湘山酒业”、“江西李渡酒业”、“吉林省榆树钱酒业”、“陕西省太白酒业”、“贵州珍酒酿酒”等,奠定了此次“组装”珍酒李渡上市的基础。

吴向东在酒类流通领域也有布局。2005年,其创立华致酒行连锁管理股份有限公司,并相继拿下五粮液和贵州茅台代理权,还与多家全球知名酒企建立战略合作关系。华致酒行2019年登陆创业板,成为A股酒类流通第一股,最新市值125亿。如不出意外,珍酒李渡将成为这位白酒教父旗下第二家上市公司。

2022年,吴向东以17亿美元财富位列《2022年福布斯全球亿万富豪榜》第1729位。

根据招股书,2020年、2021年及2022年,珍酒李渡营业收入分别为23.99亿、51亿及58.56亿元,同比增速分别为112.7%和14.8%,2022年收入增速放缓明显。而由于成本和费用刚性,2022年净利润则出现下滑,其近三年净利润分别为5.2亿元、10.32亿元、和10.3亿元。三年净利润率分别为21.7%、20.2%及17.6%,持续下滑。

从四个品牌来看,乏力最明显的正是旗舰珍酒和被视为新增长点的李渡酒。珍酒2020年销量6941吨,2021年销量14761吨,增幅超一倍,但2022年销量只有12856吨,下降了13%;李渡酒2020年销量1687吨,2021年销量2750吨,2022年2076吨,2022年销量下滑达到了25%。

公司把销量的下滑原因推给了疫情,其表示“我们在2022年的收入增长有所放缓,主要是由于COVID-19疫情及中国各地政府采取的疫情控制措施加强”。不过这一说法似乎比较牵强,公司自称是中国第五大酱酒品牌,从排名在前的茅台、习酒、郎酒等来看,2022年营收和净利润增速都不低。

贵州茅台2022年预计实现营业总收入1272亿元,同比增长16.2%左右;预计实现归属于上市公司股东的净利润626亿元左右,同比增长19.33%左右。习酒和郎酒是非上市公司,习酒在去年12月26日的《致经销商朋友的一封信》中透露,去年含税销售收入超200亿元;郎酒则是去年12月30日由公司副董事长汪博炜发表年终讲话透露销售额,同样超200亿元。而2021年,郎酒公布的销售收入是150亿元,习酒则是155.8亿元,这意味着增速都在30%左右。

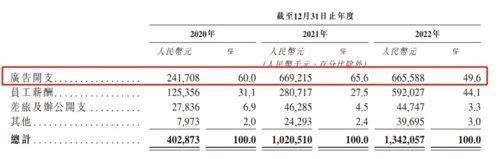

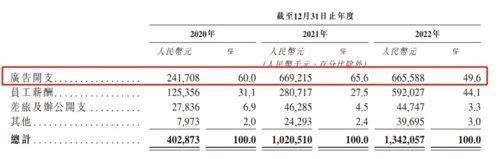

从财报披露的数据来看,下滑更可能的原因是广告等营销费用的边际效用在递减。2020年珍酒李渡广告费用2.42亿元,2021年为6.69亿元,增速高达176%,远超营业收入和净利润的增速。到了2022年,广告费用依然达到6.66亿元,与2021年基本相当,整体销售及经销开支则增长超30%,来到13.4亿元,但两大主力品牌的销量却都出现两位数以上的下滑。

随着销量的下滑,带来的直接影响就是存货的快速上升。

截至2020年、2021年及2022年12月31日,公司存货分别为17.37亿元、36.49亿元及51.38亿元,存货主要包括原材料、在制品、公司及渠道经销商的成品白酒。不难发现,2021年公司存货增速和营业收入增速还基本匹配,但到了2022年存货增速(40.8%)已经是营收增速的约两倍,绝对值与当年营业收入接近。2022年,公司存货周转天数达到612.8天,也就是约1年9个月。

中国基金报记者根据东财chioce数据统计,目前已经上市的20家A股白酒公司,2022年前三季平均存货营收比在0.46,其中近一半在0.6以下,包括贵州茅台、五粮液等一线品牌,及今世缘、酒鬼酒等地方白酒品牌。

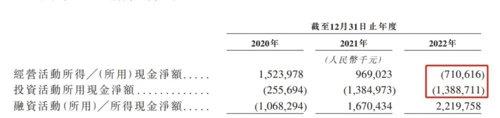

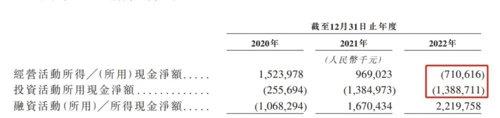

随着销售乏力,公司经营活动现金流2022年也由正转负,录得-7.1亿元,而此前两年为正的15.23亿和9.69亿元。加上投资活动净支出13.89亿现金,2022年公司不得不靠融资补充现金流,净融资金额22.2亿元。

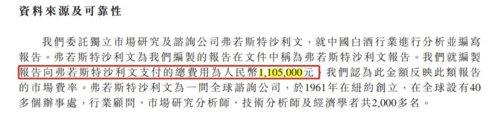

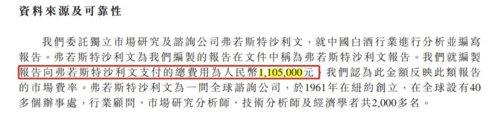

另外,值得一提的是,公司在描述行业空间和公司排名时,数据和资料大都出自一家叫“弗若斯特沙利文”的咨询公司的报告。但奇怪的是,报告却是公司自己出资请该公司出的,耗资110.5万元。

此番珍酒李渡选择港股上市,实属无奈。在A股,监管虽然无明文规定,但茶、酒、教培等行业上市难确是不争的事实上。近年冲刺A股IPO的白酒股公司都失败了,上一次白酒公司成功IPO还要追溯到2016年的金徽酒。

过去三十多年,A股白酒企业上市经历了几波高潮。最早的上市的白酒企业是在1994年1月,山西汾酒在上交所成功挂牌,成为A股“白酒第一股”。在此后6年间,泸州老窖、舍得酒业,古井贡酒、五粮液等十家酒企相继完成上市。2001年到2002年,贵州茅台、老白干登陆上交所后,白酒企业上市步伐放缓。

2009年-2016年,酒企迎来新一轮上市热潮,洋河股份、青青稞酒、今世缘、口子窖、金徽酒等6家酒企成功挂牌。但此后7年间酒企尝试了直接冲刺上市、借壳上市、资产重组多种途径,无一例外,最终全部折戟。如2021年6月国台酒业终止审查;2022年4月郎酒终止审查;同年7月西凤酒的第4次IPO申请再次告吹。

去年11月,“白酒企业借壳”传闻又起,包括贵绳股份、标准股份、西安饮食等多家上市公司都成为借壳传闻对象,股价也一度迎来炒作,但结果都是无疾而终。截至目前,A股白酒公司还是20家。

业内人士表示,此次珍酒李渡成功通过港交所聆讯,不出意外将成为港股“白酒第一股”,或给其余拟上市酒企带来希望。而其上市价格和及后期表现,也将直接为内地酒企观测港股投资者对白酒企业认可度、重新选择上市策略提供重要参考。

评论